Рынок кофе. Июнь 2019. Итоги 2018 года и 1 кв. 2019 года

Объём импортных поставок кофе в 2016 году увеличился на 11% в натуральном и сократился на 1% в стоимостном выражении по сравнению с поставками в 2015 году.

В структуре импортных поставок кофе на российский рынок (в натуральном выражении) лидирует Вьетнам (доля в 2016 году составила 33,4%). Доля Бразилии в 2016 году составила 18,9%, доля Индонезии составила 13,9%. Доля Вьетнама увеличилась с 31,9% в 2008 году до 33,4% в 2016 году.

Маркетинговое исследование рынок кофе отражает конъюнктуру рынка, сложившуюся в 2018-1 кв. 2019 гг.

В отчете произведен анализ конкурентной среды на рынке кофе. На основе ретроспективного анализа развития рынка кофе, тенденциях развития отраслей потребления и данных экспертного опроса был построен прогноз развития рынка кофе до 2020 г.

- Содержание исследования

-

Краткие выводы

Методология исследования

Описание и классификация

Раздел I. Спрос и предложение на рынке кофе

1. Характеристика российского рынка кофе в 2008-1 кв. 2019 гг. Прогноз на 2019-2020 гг.

1.1. Объём и динамика рынка кофе в 2008-1 кв. 2019 гг. Прогноз на 2019-2020 гг.

1.2. Структура рынка кофе (производство, импорт, экспорт, совокупное предложение) в 2008-1 кв. 2019 гг. Прогноз на 2019-2020 гг.

1.3. Объём и структура рынка кофе по видам/сегментам в 2014-2014 гг. Прогноз на 2019-2020 гг.

1.4. Характеристика конкуренции на рынке. Рыночные доли ведущих игроков

1.5. Существенные события

2. Характеристика потребления кофе в 2008-1 кв. 2019 гг. Прогноз на 2019-2020 гг.

2.1. Объём и динамика отгрузки кофе российскими производителями в 2008-1 кв. 2019 гг.

2.2. Объем и динамика потребления в 2008-1 кв. 2019 гг. Прогноз на 2019-2020 гг.

2.3. Объём и динамика потребления по видам и сегментам в 2014-1 кв. 2019 гг.

2.4. Объём и структура потребления кофе по ФО и регионам РФ в 2014-1 кв. 2019 гг.

2.5. Баланс спроса и предложения

Раздел II. Характеристика внутреннего производства кофе в 2008-1 кв. 2019 гг. Характеристика ключевых производителей

1. Характеристика внутреннего производства кофе в 2005-1 кв. 2019 гг.

1.1. Характеристика внутреннего производства кофе особо малого класса

1.1.1. Основные производители, их доли и объёмы производства

1.1.2. Объем и динамика производства

1.1.3. Структура производства по регионам РФ

1.2. Среднегодовая мощность и уровень её загрузки

2. Характеристика ключевых производителей

Раздел III. Факторы, влияющие на развитие рынка кофе

1. Макроэкономические факторы

1.1. Общая экономическая ситуация в РФ

1.2. Уровень благосостояния населения

2. Отраслевые факторы, развитие смежных и потребляющих отраслей, товаров-заменителей

2.1. Состояние розничной торговли

2.2. Потребление чая, цикория и прочих заменителей

Раздел IV. Рынок кофе: характеристика внешнеторговых операций в 2008-1 кв. 2019 гг.

1. Объём и структура импорта кофе по видам и кодам ТН ВЭД

2. Характеристика импорта кофе на российский рынок в 2016-1 кв. 2019 гг.

2.1. Характеристика импорта из стран ТС (Беларусь и Казахстан)

2.2. Характеристика импорта новых кофе в 2008-1 кв. 2019 гг.

2.2.1. Объем и динамика импорта в 2008-1 кв. 2019 гг.

2.2.2. Страны-производители, ведущие поставки на территорию РФ

2.2.3. Объём и структура импорта по компаниям-производителям

2.2.4. Объём и структура импорта по маркам

2.2.5. Объём и структура импорта по компаниям-получателям

2.2.6. Объём и структура импорта по регионам РФ

2.3. Характеристика импорта нежареного кофе в 2008-1 кв. 2019 гг.

2.3.1. Объем и динамика импорта в 2008-1 кв. 2019 гг.

2.3.2. Страны-производители, ведущие поставки на территорию РФ

2.3.3. Объём и структура импорта по компаниям-производителям

2.3.4. Объём и структура импорта по маркам

2.3.5. Объём и структура импорта по компаниям-получателям

2.3.6. Объём и структура импорта по регионам РФ

2.4. Характеристика импорта жареного кофе в 2008-1 кв. 2019 гг.

2.4.1. Объем и динамика импорта в 2008-1 кв. 2019 гг.

2.4.2. Страны-производители, ведущие поставки на территорию РФ

2.4.3. Объём и структура импорта по компаниям-производителям

2.4.4. Объём и структура импорта по маркам

2.4.5. Объём и структура импорта по компаниям-получателям

2.4.6. Объём и структура импорта по регионам РФ

2.5. Характеристика импорта зернового кофе в 2008-1 кв. 2019 гг.

2.5.1. Объем и динамика импорта в 2008-1 кв. 2019 гг.

2.5.2. Страны-производители, ведущие поставки на территорию РФ

2.5.3. Объём и структура импорта по компаниям-производителям

2.5.4. Объём и структура импорта по маркам

2.5.5. Объём и структура импорта по компаниям-получателям

2.5.6. Объём и структура импорта по регионам РФ

2.6. Характеристика импорта кофе без кофеина в 2008-1 кв. 2019 гг.

2.6.1. Объем и динамика импорта в 2008-1 кв. 2019 гг.

2.6.2. Страны-производители, ведущие поставки на территорию РФ

2.6.3. Объём и структура импорта по компаниям-производителям

2.6.4. Объём и структура импорта по маркам

2.6.5. Объём и структура импорта по компаниям-получателям

2.6.6. Объём и структура импорта по регионам РФ

3. Характеристика российского экспорта кофе в 2016-1 кв. 2019 гг.

3.1. Характеристика российского экспорта в страны ТС (Беларусь и Казахстан)

3.2. Объем и динамика экспорта в 2008-1 кв. 2019 гг.

3.3. Страны-получатели российского экспорта

3.4. Компании производители, осуществляющие поставки кофе на экспорт

3.5. Иностранные получатели российского экспорта

3.6. Регионы отправления российского экспорта

Раздел V. Рынок кофе: характеристика цен. Средние цены производителей, импорта и экспорта

1. Средние цены производителей в 2014-1 кв. 2019 гг.

2. Среднеконтрактные цены импорта и экспорта

3. Розничные цены на кофе

Раздел VI. Рынок кофе: итоги и выводы

Приложение 1. Профили ведущих производителей

Приложение 2. Финансовые и экономические показатели отрасли

- Информация о рынке кофе

-

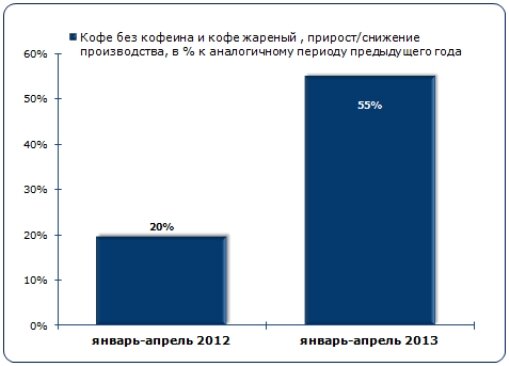

Объём производства кофе в январе-апреле 2016 года увеличился на 20% по сравнению с аналогичным периодом 2015 года. По итогам января-апреля 2017 года внутреннее производство увеличилось на 55% по сравнению с 2016 годом.

Рисунок 1. Рынок кофе: индекс производства в январе-апреле 2016 и 2017 гг., в %

Объём импортных поставок кофе в 2016 году увеличился на 11% в натуральном и сократился на 1% в стоимостном выражении по сравнению с поставками в 2015 году.

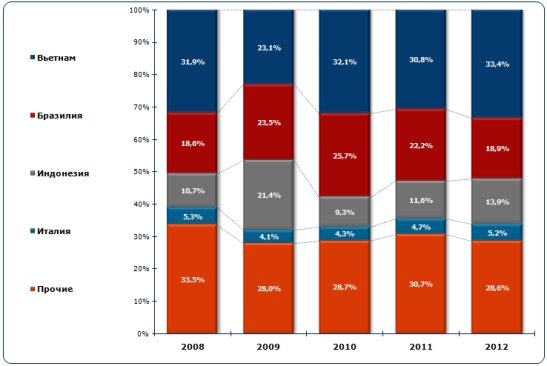

В структуре импортных поставок кофе на российский рынок (в натуральном выражении) лидирует Вьетнам (доля в 2016 году составила 33,4%). Доля Бразилии в 2016 году составила 18,9%, доля Индонезии составила 13,9%. Доля Вьетнама увеличилась с 31,9% в 2008 году до 33,4% в 2016 году.

Рисунок 2. Рынок кофе: структура импорта по странам-происхождения в натуральном выражении

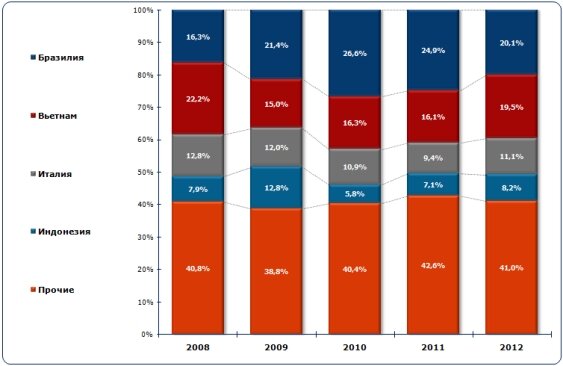

В стоимостном выражении лидирует Бразилия (доля в 2016 году составила 20,1%), Вьетнам (19,5%), Италия (11,1%). При этом доля Бразилии увеличилась с 16,3% в 2008 году до 20,1% в 2016 году.

Рисунок 3. Рынок кофе: структура импорта по странам-происхождения в стоимостном выражении

Товарные группы/сегменты:

- Кофе жареный

- Кофе нежареный

- Кофе зерновой

- Кофе сублимированный

- Кофе без кофеина